●この記事は約10分で読めます

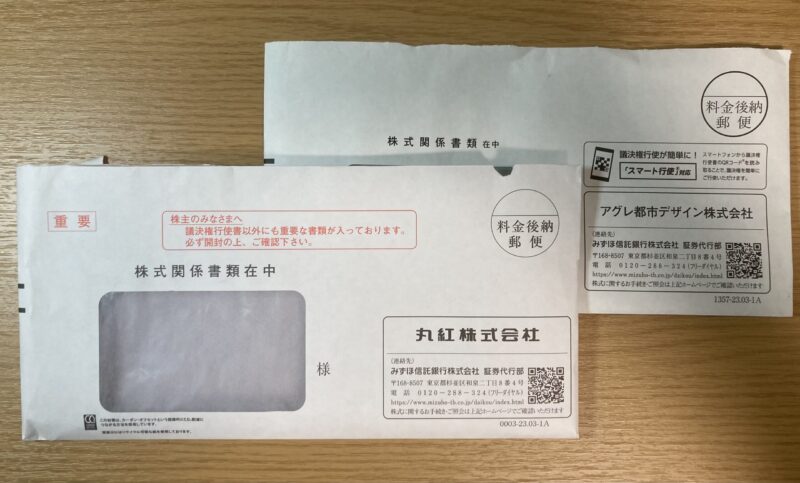

こんにちは、タンポポウサギです☆30代、投資歴3年8ヶ月の個人投資家!現在は仕事をしながら投資信託と現物株で投資をしています!1,000円から始めた投資も…今では資産3ケタ万円に到達!

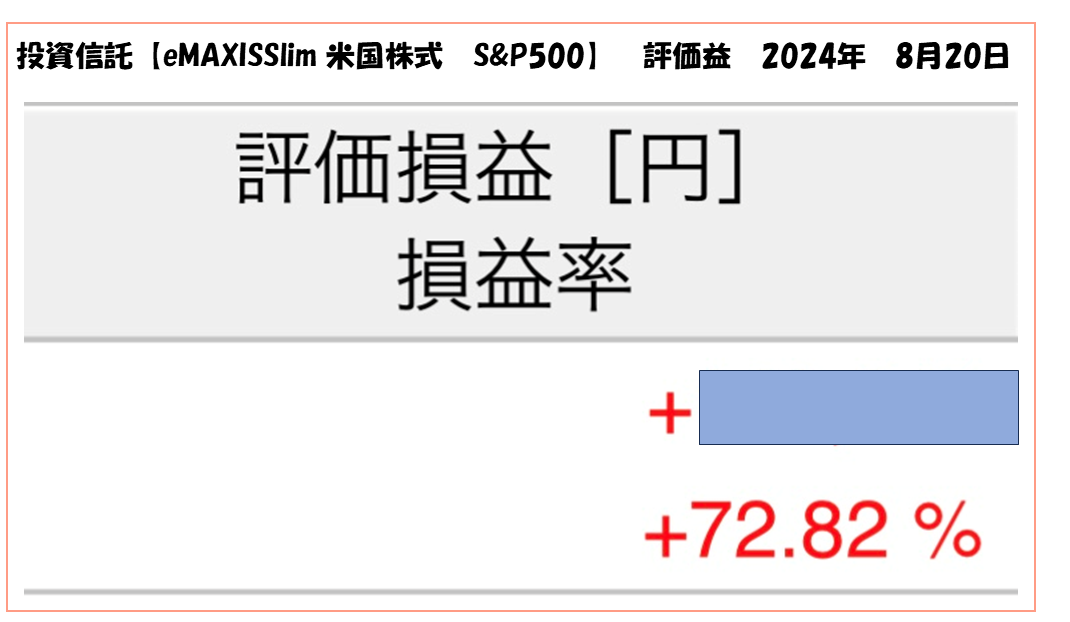

つみたてNISA 投資信託の直近評価額↓

↓・・・・☆ここから本文です☆・・・・↓

NISAで投資信託に慣れて

きちゃったぶー!次はどんな

投資をしたらいいぶー?

配当投資が

おすすめかな☆

私も配当をもらって、たまにおいしいご飯を食べに行ったりしています☆

NISAで投資信託を始めて

少しずつ慣れてきたころ、次にどんな投資をしようか悩みますよね。

そんなときは配当金を目的とした投資がおすすめです☆

今回は、忙しい人でもできる配当(株)への投資をわかりやすく解説していきます!

それではさっそくみていきましょう~☆

インカムゲイン・キャピタルゲイン

配当について学ぶ前に

投資の2種類の利益について

知っておこうね☆

そもそも投資による収入には2つの種類があります

❷キャピタルゲイン

ゲイーンゲイーン

インカムゲイン

インカムゲインとは自分の持っている資産によって発生する利益のことです。

例えば

●不動産による家賃

などがあります。

資産を「持っているだけ」で利益が出るんですから不労所得にも近いです!

ただ、個人的には必ずしも「不労」ではないのかなと思います。

株式であれば選定や銘柄の入れ替え、不動産であれば物件の管理などもありますので手間暇はかかります!

それでも朝から晩まで一生懸命働いて得る給与所得とは全く違いますよね!

銀行に「預けるだけ」よりもお金が「働いてくれる」方が嬉しいですよね。

キャピタルゲイン

キャピタルゲインは株式の売買などによって得られる利益のことです。

一般的に株式を購入して、値上がりしたら売却して利益を得ますよね?これがキャピタルゲインです。

●キャピタルゲイン…安く買って高く売るという技術が必要

持ってるだけで配当が

もらえる方が、簡単ぶー

ほったらかしでも大丈夫ぶー☆

配当のメリット

株を持っているだけでいい

配当は株式を持っているだけでお金が入ってくる「インカムゲイン」です。

先ほども書いたように、株を「持っているだけ」で利益が出るんですから「不労所得」といえます。

せわしくトレードをする必要がないので、買って保有するだけという簡単な作業です。

僕も普段は働いてるから

トレードしなくてもいい

のは嬉しいぶー☆

買う時のポイントとしては、高値づかみをしないこと、言い換えると安値で拾うことです。

先日大きな下落がありましたが、配当目的の投資家からすると絶好の買い場と言えます!

減配(配当の減少)などの個別の理由で下がっているのでなければ、安く買えて配当は同じ金額もらえるんですからお得です!

株価の上下に左右されない

配当の金額は銘柄(企業)ごとによって決められており、頻繁に変えられるものではありません。

日々変動する株価

とは別物ぶーね

なので「株価が下がった」=「配当金がもらえなくなるー」とはなりません!

だから「安心して」持ち続けることができます

私は配当銘柄については

そこまで頻繁に株価を

チェックしたりはしないよ!

だって半年、1年、もっと

長いスパンで持ち続けるから☆

銀行預金よりもお得

持っていれば配当が得られるので、持ち続けた方が積み重なっていく配当が多くなります!

なので数年保有するなど、ある程度中長期の投資の方が利益が大きくなります。

銀行の場合↓

●100万円×0.001%=1,000円(年)

預貯金の場合は、100万円を預けても1年間で利子は1,000円しか増えません。

しかもこの利子にも約20%の税金がかかります!

銀行は単純に預ける感じぶー

配当だとどうなるぶー?

配当(株)の場合↓

●株価…約50万円

●配当…26,000円銀行預金と同じ100万円を運用した場合

26,000×2=52,000円

同じ100万円を運用した

場合の年間利益が全然違うぶー!

●銀行預金(普通)…1,000円

●配当投資…52,000円

配当の方が資産が増えるぶー!

こうやって比較すると、配当による利益がとても大きいことがわかりますね!

お金を銀行に預けて眠らせておくよりも、配当銘柄に投資をしてしっかりと働いてもらうことでより多くの利益を得ることができます!

それなら配当銘柄に投資をして、毎年配当がもらえた方がお得ですよね!

でも株で持っちゃうと

株価が上下するぶー

下がったら不安ぶー

もちろん株なので株価が上下するリスクは預金よりも大きくなります。

でも、これは大事な考え方ですが、リスクをとるから資産が増えるのであって、ローリスクハイリターンはありません!

でも、だからこそ、高値づかみをせず、できるだけ安くなったところで拾うことがベストなんです!

安値で買った方が気持ち的にも安心して持ち続けられますし!

だから、特に配当銘柄については焦らずじっくりと機会を待つことをおすすめします☆

預金と投資、どっちがいいのかについてはこちらの記事をどうぞ↓

株主優待を受けられる銘柄もある

企業は株主への還元として配当を出すほか、優待を出すこともあります。

優待の例

…1デーパスポート(500株以上で1枚)

1デーパスポート欲しいぶー!

お友達のぶた美ちゃんと一緒に

いきたいぶー!

優待も配当と同じように、その株を保有し続けることでもらえる権利が発生します!

配当金の注意事項

減配

減配とは、配当額が減額されることです。

配当って減るの!?

企業は、基本的に利益が出ることで株主に配当という形で還元することが多いです。

でも企業の経営状態が悪化したりすれば株主に還元している場合ではなくなってしまいます!

そうなると配当額が減らされるということもあるんです。

私も自分の保有している配当銘柄が減配していないかはしっかりとチェックしています!?

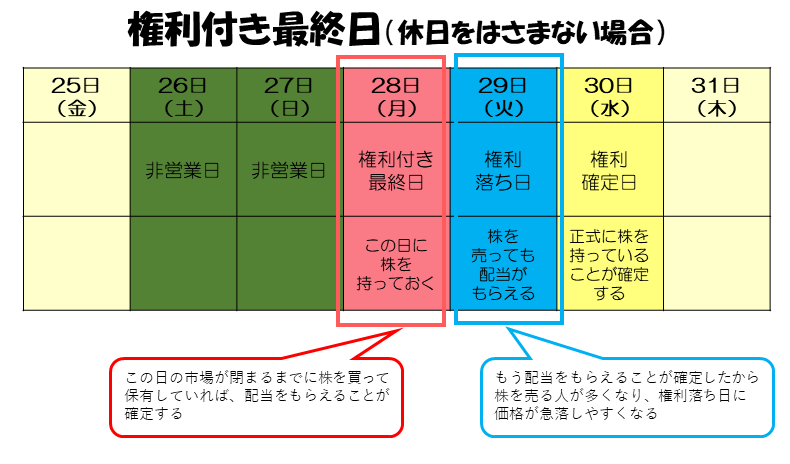

権利付き最終日に持っておかないといけない

配当を得るためには、株式を決められた日まで持ち続けなければいけません!

この「決められた日」のことを「権利付き最終日」といいます

企業としては基準日を設けて「うちの株式を持っていますね、OKです~」とチェックをしないと誰にどれくらい配当を渡したらいいのかわかりませんもんね!

逆にこの日以外に株式を持っていても配当を得ることはできません

ちなみにこの権利付き最終日の翌日を「落ち日(おちび)」と言って、株価も下落しやすいんです。

まさに落ち日…

配当はもうもらえるし、

売っちゃおう!と考える

人が多いんだぶーね!

場合によっては、配当金額以上に下落することもあります!

さらにそこからV字回復することもあります!

株価は予想ができません…

売却時に値下がりの可能性

権利付き最終日以降に下落するということは、配当をもらう権利を得たらいったん売ろうと考えてた人は、売りたいタイミングではすでに株価が下がっている可能性が高くなります。

さらにその後株価がすぐに回復して来ない可能性もあります。

でも業績がよかったり、しっかりと株価が回復するような企業であれば長期間保有し続けていけば株価が戻りる可能性もあります!

だからこそ配当を得たい場合は短期よりも中長期の投資の方が有利になるんです

僕は中長期投資だから

きっと合ってるぶー☆

まとめ

●配当は株式を持っているだけでお金が入ってくる「インカムゲイン」

●株価の上下に左右されない

●持ち続けた方が積み重なっていく配当が多くなる

●預貯金よりも得られる金額が大きい

※減配や権利落ち日に注意

普段は忙しいから

買ってほったらかしでいい

配当投資は楽でいいぶー☆

短期のトレードは

技術も必要だしね!

配当について詳しく知りたい方はこちらの記事をどうぞ↓

つみたて投資に加えて、配当投資を取り入れることで、自分も働きながら、お金にも働いてもらう

ことができます!

預貯金もメリットはありますが、資産を増やしていくためにはやはりお金にも働いてもらうのが一番です。

最初は少額かもしれませんが、不労所得であることには違いありません!

働きながら、子育てをしながら、上手に資産運用して、将来の自分の生活を豊かにしてくれる「資産」をゆっくり育てていきましょう

それでは今回は以上です!

ではでは~☆